- 資金戦略

潤沢な資金 - 自社株価対策

価値向上 - 融資戦略

銀行格付UP

こんな悩みが・・・・

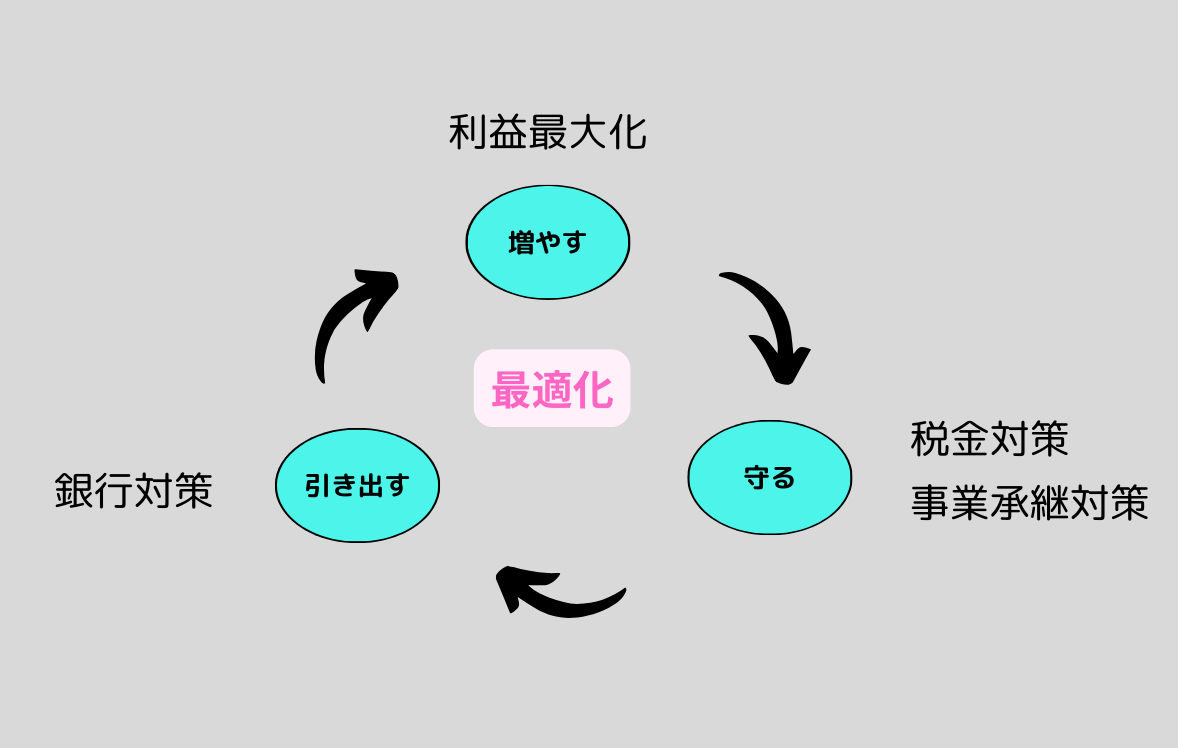

キャッシュフロー3つの要素の最適化

本当は

BSの『着眼点』が大事

経営者が売上・利益など、PLだけしか見ず、BSを全く見ない経営は危険です。

顧問税理士からは「いくら利益がでて、税金はこれくらいです」といった話しかしてくれないでしょう。

税理士は職務上、過去のPLしか見ないので、BSである資金繰りなどの相談に乗れないことが多いです。

といういうのも、税理士は過去の数字を基本とする税務の専門家であり、未来の数字を基本とする財務の専門家でないからです。

顧問税理士がPLだけの話しかしないからといって、PLだけを注視し、利益、税金、節税のことばかり気にしていて、BSを全く見ていない経営を行っていると確実に会社を弱体化し、いずれ倒産することになりかねません。

「売上が増えているのに、お金が残らない」というご相談をお受けすることがあります。

「売上を増やせば、潰れない会社になる」「利益を出せば、お金も増える」「節税対策をすれば、お金は残る」と考えておられる経営者が実に多いです。

しかしながら、これらは、全て間違いなのです。

顧問税理士さえも、このような間違った世間一般の常識を信じていることにとても残念に思います。

「経営戦略」だけを必死に取り組んだとしても、お金は残りません。

「経営戦略」と「お金が残る」ことは別次元の話です。そういった事実を知らずに、ほとんどの経営者は経営判断をしているのです。

「経営戦略」に取り組むことは大切です。しかし、たとえ売上が増え、利益があったとしても、それらを動かす資金がないと、会社は簡単に倒産してしまいます。

会社を永続、発展させるために、まず、最も優先して解決しなければいけないのが「お金の問題」なのです。

「お金の問題」を解決しないまま、「経営戦略」に取り組もうとするので、利益が出ているのにお金が残らないということが起こるのです。

つまり、ほとんどの経営者は取り組むべき順番を間違えていることに気がついていないのです。

「売上を伸ばす方法」「節税する方法」「資金調達・補助金申請支援」など、小手先程度で単発に取り組んだとしても、大抵はその場しのぎになっていて、本当の意味において悩みは尽きないでしょう。

これらは、いずれも手段であって、目的ではないからです。

目的が「お金を残すこと」であるなら、

最優先に取り組むべきことは「お金が残るしくみ」を構築することです。売上を伸ばすなどの「経営戦略」に取り組むべきはそのしくみを構築した後ですので、くれぐれもお間違いの無いようにしてください。

この「お金が残るしくみ」を構築することで、お金の悩みは無くなり、銀行の目を気にすること無く、やりたい経営が出来るようになります。

会社のキャッシュフローにおいて、重要な3つの要素があります。この中でどこかに問題があるから、資金繰りに悩むようなことが起きると考えられています。

これら3つの要素をバランスよく最適化すれば、会社にお金が残り、社長個人もキャッシュリッチになれます。

経営者の皆さまに「キャッシュリッチ」になっていただくためにも、少しでも「財務に目を向けて取り組んで見ようかな」と考えるきっかけになればと思います。

もっと早く知っていれば・・・・。大丈夫です、まだ間に合います。

税務と財務を兼ね備えた

パワー専門家

「BS」の重要性に気づいて、『お金が残るしくみ』に興味を持たれた社長さま、そして、それを直ぐにでも取り入れたいと思っていただけた社長さまは、これからの時代を生き抜く経営者だと断言できます。

利益を伸ばすだけとか、節税方法しか考えられないような経営者の下では、これからのコロナ後の時代、会社の存続は難しいでしょう。

では、BSに目を向けた経営が重要でこれからの時代に必要であることは分かったけど、どうすればいいのか? 一人で取り組むことは簡単ではありません。

会社が今立っているステージや状況に応じて、財務力を高めないといけない時なのか、節税対策をしてもいい時なのか、状況を的確に見極めてアドバイスしてくれる専門家が、常に傍にいてくれることが重要になってきます。

顧問税理士が財務の知識を兼ね備えていて、適切なアドバイスをしてくれるのが一番いいでしょう。でも、そのような顧問税理士は稀です。というのも顧問税理士に財務のことを期待することは筋違いなことなのです。

例えアドバイスしてくれても、本業ではない財務のことに真剣に取り合わないのがほとんどです。

理由は差し控えますが、それが現状なのです。経営者の皆さんでしたら、思い当たる節があるのではないでしょうか?

一方で、資金繰り支援専門と謳っている自称財務コンサルタントはたくさんいます。これらは資金調達支援のみを提供していることが大半です

本来、財務戦略というのは会社の根幹に大きく関わることです。しかしながら、資金調達支援のみを財務戦略だと吹聴しているコンサルタントが世間には多いです。財務戦略の関わる範囲は多岐に及び、経営戦略とも密接に関わってきますので、あらゆる角度からの検討が必要です。当然、専門知識、実績が広く求められます。

会社を維持、発展させて行く為には税務、財務の両方の視点が必要で、最適な判断を得るためにも税務と財務を同じ目で見ることがとても重要です。

そういう点で、税務も財務も両方を極めた財務戦略が最も効果的で最適解と言えるでしょう。

財務戦略に取り組もうとするには、税務と財務を兼ね備えた専門家、パートナーの存在が必要となってきます。

経営者として、税務、財務をそれぞれ別の専門家に頼むことは、色々な面においてベストな選択ではないかも知れません。できれば、あらゆる課題に対応し、総合判断もできるホームドクター的な役割を担ってくれる専門家を経営者は求めているのではないでしょうか?

弊社の「 スカイトブレイン 」は税務と財務を兼ね備え、さらに事業承継にも対応できる社外参謀です。

実務を熟知した財務戦略の専門家がご提供するからこそ、ご納得いただけると思います。

選ばれる理由

専任コンサルタント

気兼ねなく出来る相談、適切なアドバイス、レスポンスの良さ

税務・財務とも実践的

あらゆる業種、業態のスキームを700社超の大中小の企業から得た実務経験

士業専門家チームを構築

グループ内に様々な課題解決を迅速に対応できる士業専門家チームがある安心

一貫したフォロー体制

事業承継を見据えたフォローサービスが提供できるのは、弊社の強み

Brain パートナー

経営の意思決定には、社外参謀としての存在が頼りになります

スカイトブレインにご相談いただいた

お客様の声

銀行から、逆に融資提案してもらえる会社になれる方法があるなんて半信半疑でした。

「銀行に認めてもらえる決算書」を作ることが重要なんですね。知りませんでした。顧問税理士は何も教えてくれません。

我社の今の「銀行格付け」の見込みをデーターから示してもらい、それに基づいた対策を親身に検討していただけました。銀行を味方につけるという発想は無かったですね。これからは、財務の力をもっと身につけたいと思います。

三年前に独立起業、売上も順調に伸びましたが、何故か資金に追われる状況でした。

銀行から資金の借り入れも無事に終わり、今は資金的にも余裕をもって仕事に専念出来ています。

税務のプロであるにもかかわらず、財務でも専門でやっておられることに信頼がもてます。お金の流れが、いまひとつわかっていないのですが、わかりやすく丁寧に教えて頂き助かりました。引き続きご支援よろしくお願いいたします。

先代社長から引き継いだ会社を守りたい!

引き継いだ会社の財務状況を改善するために、ご相談に乗っていただきました。事業改善計画の必要性や、今、何が足りないかを気づかせてもらい、将来に向けて前向きな気持を持てるようになりました。大満足です!

スカイトブレイン代表の方は元国税局の方と聞いて、緊張しましたが、とても気さくな方で、親切に相談に乗っていただきました。税務のエキスパートでもあるので、色々な課題の相談が出来るので、とても信頼が持てます。同じ経営者としても、同じ立場で向き合ってもらえるのですごく良かったです。

実務経験が豊富

あなたの経営に伴走支援します

代表取締役 志水 龍也

国税局在職中に税理士となる資格を得る。日本の大企業の最前線をまさに肌で感じられる仕事が楽しく、しばらくは現職を続ける。日本を支えているのは実は中小企業であるという信念のもと、中小企業がもっと元気にならないといけないとの想いから、60歳を前に、「中小企業経営者に寄り添う専門家」とし、て自らも経営者の一人として起業独立する。

| 事業承継士® 財務戦略士® キャッシュフローコーチ® 医療経営士® |

サポートまでの流れ

ご相談のお申込みは電話・メール・LINEより承けたまっております。

弊社にご来社いただき、面談によりご相談をお受けいたします。

状況によりWeb相談も可能です。

現状をお聴きして、お客さまに一番ベストな取り組み方法などをご提案いたします。

取り組み方針等をご理解いただき、そのうえで支援依頼をご希望の場合、顧問契約を締結いたします。

財務力強化に向けた資金繰り改善計画等を作成

財務力の根幹である「現預金」をいかに増やしていくか。金融機関との関係性をいかに太くしていくか。二人三脚で取り組んでいく。

| サービス提供 | 料 金 |

| 初回個別相談 | 無料 |

| 融資金申請手続きにかかる手数料 | 実行額の2% |

| 事業計画書・融資計画書等の策定 など | 初回のみ 30万円(税込) |

| 財務戦略顧問パーケージ コンサルティング (随時) CFストラック図(月次)、財務戦略情報(月2回) 企業財務診断報告書(随時)、金融機関への報告同席(随時) 財務ミーティング(年4回)、予実管理進捗(年4回)、決算レポート(年1回) | 16.5万円 /月額(税込) |

会社の財務体質を強化することで、会社と社長個人が心とキャッシュに充たされることが願いです。

顧問として、全方位的視点からクライアントさまと長く伴走支援させていただくことが弊社の使命と考えておりますので、料金プランはシンプルに分かりやすく、月額定額の顧問契約のみの形態を採用させていただいております。

「売上は悪くないはずなのに、銀行がお金を貸してくれない・・・なぜ?」

社長がそう考えていたとしても、お金の貸し手は「金融機関」です。金融機関の考え方(分析手法、発言の意図)を理解しないと、金融機関と相互理解を深めることはできません。

大丈夫です。金融機関がどう考え、なにを求めているのか。弊社が金融機関との対応の仕方、提出書類等について、しっかりとアドバイスさせていただきますので安心してください。

「うちの会社は金利は0%台なので、十分いい条件で借りられている。」

本当にそうでしょか?

融資条件には重要な5つの項目があることをご存知でしょうか?

1.金額

2.金利

3.借入期間

4.担保・保証の有無

5.お金の使い道

貴社の現在の借入は果たして、これらの条件と照らしてみてどうでしょうか?

金融機関の営業マンの提案になんとなく乗ってしまってはいないでしょうか?

融資を受ける際には、必ず、この5つのポイントをしっかりと押さえてください。そして、自社の経営状況に合わせた条件へと改善することで、お金の流れは劇的に改善します。

一番身近にいる専門家である顧問税理士にお金の相談にも対応して欲しいという気持ちはよく理解できます。顧問税理士が今のままで本当に良いかどうかのポイントが3つあります。次の点に照らして判断してください。

1 試算表の精度と速度 翌月15日(悪くとも20日)ぐらいまで試算表が完成しているか

2 決算着地予想のために決算前検討会をしてくれているか

3 税務アドバイスをしてくれるか

財務の観点では1,2は密接に関係してきます。1については特に重要です。これが出来ていないような会計事務所は貴社にとって良くありません。試算表もくれないとか、提出が遅いとなると話になりません。出来ていないのであれば、一度、顧問税理士に対応してもらえるようにお願いしてください。それでも無理な場合は税理士変更の検討もされてもいいのではないでしょうか。

これからの時代(コロナ後)は、財務がしっかりしていないと生き残れない時代になっています。

弊社では、財務戦略の基本テーマとして顧問先さまの「会社も個人もキャッシュリッチに」を提唱していますので、会社と金融機関との関係構築を重要視しております。顧問先さまと金融機関との橋渡し役として「会社・金融機関・弊社」の3者が相乗して向上発展していけるような支援を心がけております。

資金調達で支援したから融資金額の◯%をフィーとしていただくような単発的な資金調達を目的とした支援、請負的な業務は、本当の意味において、お客さまのためにはならないと考えます。

なお、よく考えていただくとご理解いただけると思いますが、資金コンサルタント等へ支払う手数料を含めた金額が実際の調達コストになります。合計した金額が金利とすれば、とても高率な金利で借りていることにほかなりません。かえって、財務状況を悪くするだけです。このような資金調達コンサルタントなどのスポット業務しか扱わない業者があなたにとって本当に良いのか、十分、ご検討されたほうがよろしいかと思います。

弊社では、お客さまの財務改善により、会社と個人がキャッシュリッチになっていただくことを使命として取り組みますので、お客さまのご負担にならないように、月額定額の顧問料のみとさせていただいております。財務CFO(あるいは財務部長)を一人雇う人件費と仮に比較したとしても、十分メリットはあると思います。

金融機関と関係を構築するためには、ある程度の期間を要します。継続的に色々な場面でアドバイスが可能である顧問契約というスタイルであれば、顧問先さまに安心していただけると考えております。

*具体的なイメージ(月額顧問料一式でパーケージング、定額)

月次:コンサルティング(随時)・・・・電話・Line・Zoom、状況により訪問しての相談

:CFストラック図作成(月1回)・・・試算表を元にお金の流れが図で簡単に把握できる

これがあるだけで経営判断がスムーズにできる

(*月次試算表が必須)

:資金繰り表・1シートマネープラン表(月1回) (*月次試算表が必須)

年次:決算レポート(年1回)・・・銀行提出用

:財務ミーティング・予実進捗管理(役員会としての位置づけ・年4回:90分/回・基本訪問)

・・・・財務力強靭化へのステップ

随時:企業財務診断報告書の作成・・・銀行提出用

:金融機関への報告の同席・・・銀行対策

:融資手続き、事業計画策定等・・・銀行提出用

もちろんです。Web相談もご要望があれば、ご対応させていただきますので、遠慮なく申し付けください。遠方の場合は、時間的なメリットもございますので、Web相談をご希望の方もおられます。

はい、弊社がある江戸堀センタービルの建物内に立体駐車場(有料:高さ制限あり:155㎝ 以下))がございます。もし、満車の場合でも、周辺にコインパーキングがございますので、そちらをご利用ください。

わかりやすく違いを説明しますと、税務は過去の行動にかかる数字を対象として、財務はこれから未来にかかる数字を対象にしています。税務はP/Lで考え、財務はB/Sで考えます。

単純にそれぞれ、フィールドが別のものであり、税務はさらに範囲も内容も複雑なので税理士が扱う専門領域となっています。一般的に税理士は財務のことは詳しくはありません。

税金のことは税理士に任せてもいいですが、財務については経営者がある程度理解していないと、会社の存続に直接関わることなので、とても重要なことです。なぜなら、資金繰りのことは経営者しか判断することができないからです。そのことを、他人任せにしておくことは、会社の存続を他人任せにすることになるからです。

財務についても本来なら、しっかりとした専門家を傍につけることができれば、経営者自身も成長し、安心して本業に専念できるようになるでしょう。

弊社代表は税務と財務の両方の知識と経験を兼ね備えた専門家です。また、財務に特化したサービスを提供している数少ない専門家でもあります。

| 運営会社 | 株式会社 スカイトブレイン |

| 本社所在地 | 大阪市北区梅田3-2-123 イノゲート大阪9F |

| TEL | 06-4580-2625 |

| 営業時間 | 平日 9:30〜18:30 |

| 休業日 | 土曜日、日曜日、祝日 |

| アクセス | JR大阪駅 西改札口より5秒 |

(受付時間:平日 9:30〜18:30)

(返信は確認取れ次第、早急に対応いたします)